Ubezpieczenie majątku firmy – zadbaj o ubezpieczenie swojego przedsiębiorstwa!

Ubezpieczenie majątku przedsiębiorstwa to ważny element zabezpieczenia firmy przed ryzykiem, zapewniający ochronę ubezpieczeniową dla mienia tj.:

- budynki, budowle (zarówno własne, jak i wynajmowane),

- maszyny, urządzenia, wyposażenie (również leasingowane, dzierżawione),

- sprzęt elektroniczny, pomiarowy,

- nakłady adaptacyjne (np. poniesione w wynajmowanym lokalu),

- środki obrotowe (m.in. magazyn, półprodukty),

- mienie osób trzecich (np. przechowywane, czy znajdujące się w obróbce),

- mienie pracownicze.

Można zatem stwierdzić, że ochroną ubezpieczeniową da się objąć właściwie większość majątku firmy, który wynika z zestawienia środków trwałych oraz niskocennych składników mienia. Oczywiście w OWU (tj.: Ogólnych Warunkach Ubezpieczenia) wszystkich „ubezpieczycieli majątkowych” na rynku znajdziemy wyłączenia odpowiedzialności, tym samym trudno będzie na standardowych warunkach ubezpieczyć m.in. mienie zabytkowe, nabrzeża, mosty, wiadukty czy kanały.

Wśród praktyk ubezpieczenia mienia można wyróżnić dwie szkoły – ubezpieczenie całości mienia lub ograniczenie się do objęcia ochroną ubezpieczeniową tylko wybranych elementów wskazanych na wykazie (wykaz jest załączany do polisy). Obydwie praktyki są akceptowane i powszechnie stosowane

-> Przykładowa szkoda z polisy majątkowej firmy na ponad 200.000 zł? Kliknij i przeczytaj.

-> Przykładowa szkoda z polisy majątkowej firmy na ok 1.000.000 zł? Kliknij i przeczytaj.

Stosowane systemy ubezpieczenia majątku

Do powszechnie stosowanych systemów ubezpieczenia mienia firmowego należą:

- ubezpieczenie na sumy stałe – całkowita wartość mienia, które ma zostać objęte ochroną ubezpieczeniową, jest podstawą do wyliczenia sumy ubezpieczenia (stosowane zwyczajowo dla większości ubezpieczanego mienia),

- ubezpieczenie na pierwsze ryzyko – oszacowana, maksymalna wysokość szkody określa sumę ubezpieczenia, wartość mienia nie wpływa na sumę (stosowane np. przy ubezpieczeniu od kradzieży),

- ubezpieczenie na sumy zmienne – oszacowane, maksymalne dzienne wartości mienia są podstawą do określenia sumy ubezpieczenia (stosowane np. przy środkach obrotowych).

Sposoby wyceny wartości majątku

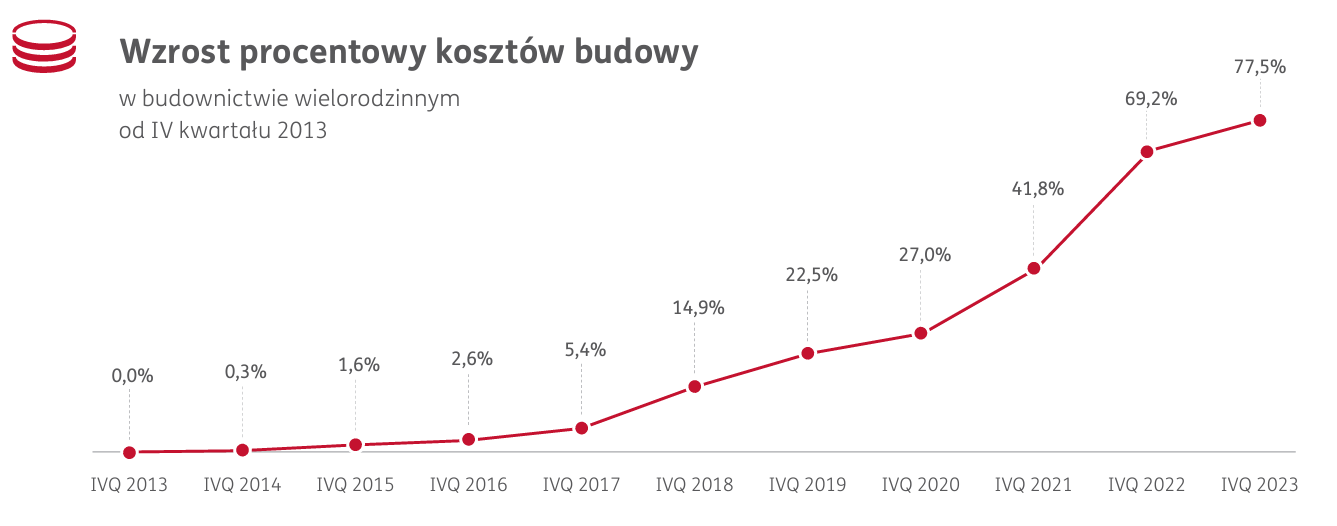

Od kilku lat gwałtownie wzrasta koszt odbudowy i zakupu nowego mienia, ważne jest więc dokładne oszacowanie wartości posiadanego majątku.

Metody stosowane w wycenie zależne są od celu, dostępności danych oraz oczekiwań klienta, stosowane są m.in. przy transakcjach, dzierżawie, raportach finansowych, kredytach oraz ubezpieczeniach, gdzie szczególną rolę odgrywa wartość odtworzeniowa.

Istnieją trzy główne techniki wyznaczania wartości odtworzeniowej nieruchomości:

- szczegółowa – najbardziej precyzyjna, jednocześnie pracochłonna i kosztowna. Istotne jest dokonanie dokładnej inwentaryzacji i obmiaru obiektu, problemem może być brak danych dotyczący rozwiązań konstrukcyjnych,

- elementów scalonych – stosowana wyłącznie przy wycenie nieruchomości, grupuje składniki konstrukcyjne, korzysta z katalogów cen, dodatkowo wymaga analizy dokumentacji technicznej,

- wskaźnikowa – najszybsza i najmniej kosztowna, ale mniej dokładna, opiera się na kluczowych parametrach np. kubatura, powierzchnia użytkowa lub całkowita budynku, a następnie przemnaża cenę jednostkową przez liczbę jednostek.

W praktyce pierwszym krokiem wyceny budynków i budowli jest określenie rozwiązań technicznych (np. stropy, dach, konstrukcji nośnej), następnie sprecyzować parametry wielkościowe (kubatura, powierzchnia). Oszacowanie może powstać w poniższych wariantach:

- wariant uproszczony – użycie podstawowych wskaźników, jak np. kubatura, powierzchnia użytkowa,

- wariant rozszerzony – dokonanie obmiaru obiektu np. grubość ścian, wysokość oraz szerokość obiektu, wykorzystuje się tutaj technikę elementów scalonych.

Natomiast, wycena maszyn jest większym wyzwaniem, ze względu na różnorodność technologii. Kluczowymi danymi potrzebnymi do identyfikacji przedmiotu są m.in. nazwa, model, producent, rok produkcji czy numer fabryczny. Do określenia kosztów odtworzenia maszyn można zastosować kilka podejść:

- indywidualna wycena każdej maszyny

- wycena całej instalacji lub systemu technicznego (maszyny i urządzenia)

- przeszacowanie pierwotnych nakładów

- wykorzystanie specjalistycznego oprogramowania do wyceny

Na jaką wartość ubezpieczyć majątek firmy?

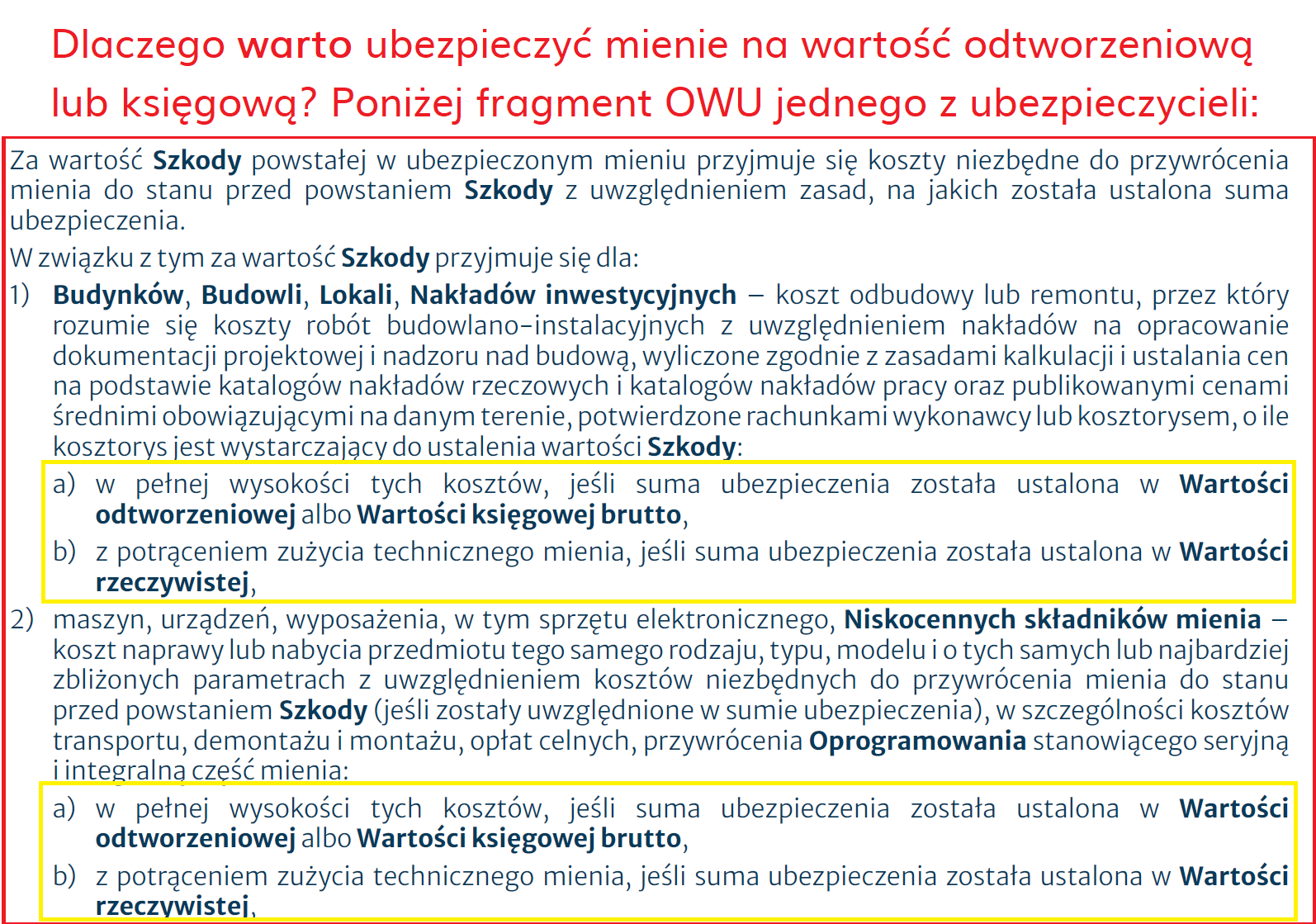

Podczas konstruowania polisy, istotne jest odpowiednie dobranie, według jakiej wartości ma być ustalane odszkodowanie, oto kilka opcji wypłaty odszkodowania wg standardów funkcjonujących na polskim rynku:

- odszkodowanie wg wartości odtworzeniowej – odszkodowanie powinno odpowiadać kosztom odbudowania / odtworzenia mienia w celu przywrócenia go do stanu nowego (jednak bez dodatkowych ulepszeń, zwyczajowo z uwzględnieniem pierwotnej technologii),

- odszkodowanie wg wartości rzeczywistej – odszkodowanie powinno odpowiadać kosztom przywrócenia mienia do stanu z przed dnia wystąpienia szkody, uwzględniając jednak jego zużycie,

- odszkodowanie wg wartości księgowej – odszkodowanie powinno być zgodne z początkowymi wartościami mienia, jakie widnieją w księgach rachunkowych firmy (uwzględniając ewentualne przeszacowania)

Od czego ubezpieczyć majątek firmowy?

Chciałoby się powiedzieć „od wszystkiego”… i teoretycznie jest to możliwe – na polskim rynku stosowane są bowiem zarówno warianty ubezpieczenia od „wszystkich ryzyk”, jak i od „ognia i innych zdarzeń losowych”.

Ubezpieczenie od „wszystkich ryzyk” obejmuje zwyczajowo wszystkie szkody w ubezpieczonym mieniu, spowodowane jakimkolwiek zdarzeniem losowym, z zastrzeżeniem tych szkód i zdarzeń losowych, które zostały literalnie wyłączone z ochrony ubezpieczeniowej.

Ubezpieczenie od „ognia i innych zdarzeń losowych” obejmuje zwyczajowo w przypadku tego ubezpieczenia, aby otrzymać odszkodowanie, zdarzenie losowe musi spełniać konkretne kryteria zdefiniowane przez ubezpieczyciela. Wszystkie szkody, które są obejmowane przez tę polisę są zdefiniowane w warunkach ubezpieczenia. Standardowo zalicza się do nich m.in.: ogień, uderzenia pioruna, eksplozja, upadek statku powietrznego, wichura, grad nawalny, lawina, osunięcie się ziemi, śnieg, dym, zalanie, trzęsienie ziemi, czasami również kolizja czy powódź.

Ubezpieczenie od „wszystkich ryzyk” zapewnia szerszy zakres ochrony ubezpieczeniowej, warto jednak zauważyć, że mimo nazwy, polisa ta nie obejmuje dosłownie wszystkich ryzyk, ponieważ każda polisa zawiera wyłączenia odpowiedzialności.

Klauzule w ubezpieczeniu mienia firmowego

W sytuacji, gdy standardowy zakres ochrony ubezpieczeniowej nie jest wystarczający dla ubezpieczającego, polisę można (i należy) rozszerzyć poprzez zastosowanie klauzul i odstępstw. Ponadto wymagane jest, aby dokładnie przeanalizować treść włączanych klauzul, o ile jest to klauzula w treści proponowanej przez ubezpieczyciela.

Przy ofertach kierowanych do „dużych klientów” lub w kontekście ofert składanych przez ubezpieczycieli w ramach przetargów, znaczenie brokera ubezpieczeniowego wzrasta. Dzięki bogatemu doświadczeniu i kreatywności, broker tworzy autorskie klauzule, dążąc do jak najlepszego dopasowania programu ubezpieczenia do oczekiwań i budżetu klienta.

Klauzulom warto poświęcić osobny artykuł, w tym miejscu jednak przytoczymy najczęściej spotykane w ubezpieczeniu mienia firmowego klauzule, są to m.in.:

- klauzula powodzi,

- klauzula przepięć (atmosferycznych oraz innych niż atmosferyczne),

- klauzula kradzieży z włamaniem lub/i rabunku,

- klauzula kradzieży zwykłej,

- klauzula dewastacji,

- klauzula szkód estetycznych lub/i graffiti,

- klauzula stłuczenia szyb,

- klauzula automatycznego ubezpieczenia nowych środków trwałych,

- klauzula leeway (tj. ograniczenia zasady proporcji),

- klauzula katastrofy budowlanej,

- klauzula strajków, zamieszek, terroryzmu,

- klauzula ubezpieczenia drobnych robót budowlano-montażowych,

- klauzula ubezpieczenia maszyn od uszkodzeń i awarii,

- klauzula rzeczoznawców,

- klauzula pękania mrozowego,

- klauzula kosztów poszukiwania przyczyny szkody,

- klauzula naprawy zabezpieczeń kradzieżowych

- klauzula ubezpieczenia zewnętrznych elementów budowli i budynków,

- klauzula 48 godzin,

- klauzula braku części zamiennych,

- klauzula czasu ochrony,

- klauzula dostosowania się do wymogów organów państwowych,

- klauzula niezawiadomienia w terminie o szkodzie,

- klauzula odkupienia urządzeń,

- klauzula odtworzenia mienia,

- klauzula reprezentantów,

- klauzula dodatkowych kosztów działalności,

- klauzula stałych kosztów działalności,

- klauzula wyłączenia regresu,

- klauzula inflacyjna,

- klauzula przezornej sumy ubezpieczenia,

- klauzula likwidacji drobnych szkód,

- klauzula automatycznej ochrony mienia w nowych lokalizacjach,

- klauzula transportu mienia między lokalizacjami,

- klauzula okolicznościowa,

- klauzula oględzin po szkodzie,

- klauzula zaliczkowa,

- klauzula pro rata,

- klauzula odbudowy mienia w innej lokalizacji,

- klauzula akceptacji aktualnych zabezpieczeń kradzieżowych lub/i pożarowych,

- klauzula likwidacji szkód bez względu na zużycie mienia,

- klauzula upadku drzew,

- klauzula szkód wodociągowych,

- klauzula przechowywania środków obrotowych bezpośrednio na posadzce.

Co wpływa na wysokość składki w ubezpieczeniu mienia?

Czynnikami, które w największym stopniu wpływają na wysokość składki w ubezpieczeniu majątku firmowego są na pewno:

- sumy ubezpieczenia,

- zakres ubezpieczenia (m.in. czy stosujemy zakres od wszystkich ryzyk/tylko od ryzyk nazwanych, ilość i jakość klauzul),

- udziały własne w szkodzie po stronie klienta (do pewnego momentu im wyższy udział w szkodzie po stronie klienta, tym niższa składka),

- historia szkodowa firmy (pod uwagę będzie brana ilość i wysokość odszkodowań wypłaconych w okresie najczęściej ostatnich 5 lat),

- branża, w której funkcjonuje firma (dla przykładu tańsze będzie ubezpieczenie komputerów w biurze podatkowym niż kombajnu górniczego),

- konstrukcja budynków, budowli firmowych (co do zasady tańsze będzie ubezpieczenie murowanego budynku, aniżeli hali z płyty warstwowej o tej samej wartości),

- sposób zabezpieczenia mienia przed szkodami (m.in. czy zastosowano ponadnormatywne zabezpieczenia PPOŻ typu czujniki dymu, zraszacze, czy zatrudniono ochroniarzy na 24 h, czy mienie jest przechowywane w zamknięciu czy również na placach / pod wiatami),

- rodzaj ubezpieczanego mienia (co do zasady droższe będzie ubezpieczenie mienia łatwopalnego czy „chodliwego” wśród złodziei),

- kompleksowe negocjacje program ubezpieczenia (co do zasady tańsze będzie ubezpieczenie mienia zawarte w tym samym towarzystwie razem z polisą OC prowadzonej działalności czy innymi polisami).

Problem niedoubezpieczenia mienia

Niestety często szukając oszczędności w kupowanych polisach przedsiębiorca celowo zaniża wartość mienia do ubezpieczenia. Przy ubezpieczeniu na sumy stałe (patrz wyżej) zaniżenie wartości mienia na polisie w stosunku do jego faktycznej wartości może skutkować proporcjonalną wypłatą odszkodowania.

W praktyce zaniżenie sumy ubezpieczenia może odnieść taki skutek jak poniżej:

- hala firmowa z 2019 roku reprezentuje w księgach rachunkowych wartość początkową 4.000.000 zł,

- przedsiębiorca uważając, że mało prawdopodobna jest szkoda całkowita i chcąc zaoszczędzić na składce ubezpiecza halę na 2.000.000 zł wartości księgowej,

- po zawarciu polisy dochodzi do szkody wycenionej na 1.000.000 zł,

- po szkodzie ubezpieczyciel weryfikuje wartość hali w księgach rachunkowych,

- w związku z dwukrotnym zaniżeniem sumy ubezpieczenia w stosunku do faktycznej wartości hali, ubezpieczyciel również dwukrotnie pomniejsza należne odszkodowanie, wypłacając 500.000 zł zamiast 1.000.000 zł, który pokryłby całkowite koszty szkody.

Ewentualne złagodzenie skutków niedoubezpieczenia jest możliwe poprzez zastosowanie klauzul w polisie:

- Klauzula leeway – pozwala na otrzymanie pełnego odszkodowania (nie pomniejszonego proporcjonalnie) w przypadku wystąpienia szkody, jeżeli niedoubezpieczenie jest mniejsze niż 15-30% (w zależności od treści klauzuli),

- Klauzula przezornej sumy ubezpieczenia – pozwala na wyrównanie niedoubezpieczenia stwierdzonego podczas wystąpienia szkody (do kwoty określonej w treści klauzuli)

Powyższe klauzule powinny być stosowane jednak jako prewencja, a nie świadome oscylowanie wokół zaniżonych sum ubezpieczenia, mając nadzieję na korzystny scenariusz po zajściu szkody.

Dedykowane ubezpieczenia majątkowe

Poza „wrzuceniem” wszystkich kategorii mienia do jednej polisy, istnieje możliwość zawarcia dedykowanych ubezpieczeń np. dla danej kategorii mienia, które najczęściej oferują szeroki zakres ochrony dla konkretnego majątku (lub majątku, którego nie obejmuje się powyższymi zakresami ochrony jak np. środki transportu w użytkowaniu) – takimi polisami spotykanymi na rynku są m.in.:

- ubezpieczenie sprzętu elektronicznego od wszystkich ryzyk,

- ubezpieczenie maszyn i urządzeń od awarii,

- ubezpieczenie maszyn budowlanych,

- ubezpieczenie mienia w transporcie (CARGO),

- ubezpieczenie floty pojazdów,

- ubezpieczenie mienia na placu budowy,

- ubezpieczenie sprzętu medycznego,

- ubezpieczenie mienia pod ziemią (np. na terenie kopalni),

- ubezpieczenie utraty zysku,

Ubezpieczenie majątku firmy przez brokera

Zadaniem brokera ubezpieczeniowego jest zapoznanie klienta z najistotniejszymi częściami wymienionych wyżej zagadnień, zapewnienie pomocy przy tworzeniu odpowiednich wykazów mienia do ubezpieczenia oraz przede wszystkim kompleksowe negocjacje w celu zapewnienia klientowi najlepszego możliwego programu ubezpieczenia w określonym przez niego budżecie.

Jesteśmy najlepiej ocenianą na Śląsku kancelarią brokerską.

Jeśli masz jakiekolwiek pytania dotyczące ubezpieczeń firmowych – zapraszamy do kontaktu:

tel. 514-674-600 || (32) 49-44-182 || kancelaria@brokerzyslascy.pl