Ubezpieczenie OC firmy

Polisa odpowiedzialności cywilnej zapewnia ochronę ubezpieczonemu w przypadku wyrządzenia szkody osobom lub podmiotom trzecim w związku z prowadzoną działalnością, posiadanym mieniem lub produktem wprowadzanym na rynek. Jest to jedna z najważniejszych polis, którą koniecznie trzeba rozważyć przy prowadzenia firmy.

Dlaczego „OC na firmę” jest tak istotne? Z jednej strony często ubezpieczenie OC to obowiązkowe ubezpieczenie w przypadku przetargów – jest niezbędne do startowania czy realizacji przetargu / kontraktu, z drugiej to nie tylko „papier”, ale realna poduszka bezpieczeństwa dla prowadzonego biznesu. Potencjalne szkody osobowe czy majątkowe, które może wyrządzić firma potrafią bowiem dotkliwie uszczuplić finanse firmowe.

Przykładowa szkoda z OC firmy na 50.000 zł? Kliknij i przeczytaj.

Przykładowa szkoda z OC firmy na 500.000 zł? Kliknij i przeczytaj.

Czy wiesz, że…

Ubezpieczenie OC firmy może pokryć koszty odbudowy sąsiadujących z Twoją firmą budynków, w przypadku przeniesienia na nie ognia z Twojej siedziby! Czy jesteś gotowy na roszczenie regresowe z ubezpieczenia majątkowego sąsiadującej z Tobą firmy (lub kilku firm)?

Rodzaje szkód

Ubezpieczenie OC działalności może obejmować trzy rodzaje szkód – zarówno w reżimie deliktowym (odpowiedzialność za czyn niedozwolony), jak i kontraktowym (odpowiedzialność za niewykonanie lub nienależyte wykonanie umowy):

- Szkody rzeczowe – dotyczą strat wynikających z uszkodzenia, zniszczenia lub utraty mienia, a także utraconych korzyści, które poszkodowany mógłby uzyskać, gdyby nie doszło do szkody.

- Szkody osobowe – obejmują szkody związane ze śmiercią, uszkodzeniem ciała lub rozstrojem zdrowia, jak i utracone korzyści, które poszkodowany mógłby uzyskać, gdyby nie wystąpił uszczerbek na zdrowiu, oraz zadośćuczynienie za doznaną krzywdę.

- Czyste szkody majątkowe/finansowe – niezwiązany ze szkodą rzeczową ani osobową, jest to również uszczerbek:

- wynikający z wadliwości wyrobów, przez połączenie lub zmieszanie wadliwego wyrobu z innymi rzeczami,

- wskutek dalszej obróbki wadliwego produktu,

- związany z montażem, instalacją lub umocowaniem wadliwego produktu, który może być zastąpiony produktem wolnym od wad,

- wynikający z wad wyrobów wytworzonych lub przetworzonych przy użyciu maszyn serwisowanych przez ubezpieczonego,

- dotyczący kosztów wycofania wadliwego produktu lub wyrobów z nim związanych z obrotu.

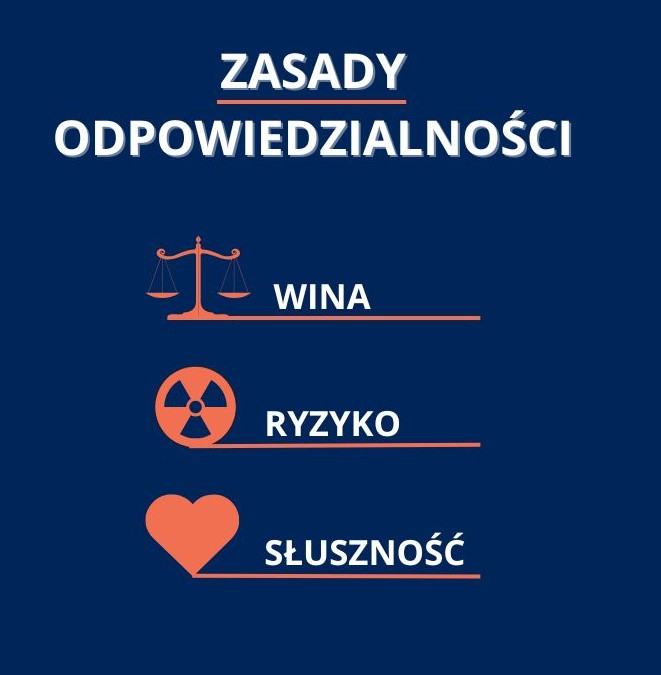

Odpowiedzialność – wina, ryzyko, słuszność

Zgodnie z Art. 827 Kodeksu Cywilnego, jeżeli ubezpieczający wyrządził szkodę umyślnie i/lub w wyniku rażącego niedbalstwa to w takim przypadku ubezpieczyciel jest wolny od odpowiedzialności, a odszkodowanie się nie należy. Chyba, że umowa lub ogólne warunki ubezpieczenia (OWU) zawierają inne postanowienia, bądź wyjątkowych sytuacji, w których przyznanie odszkodowania jest podyktowane względami słuszności.

Odpowiedzialność na zasadzie winy – jeżeli wyrządzono szkodę osobie trzeciej w zawiniony sposób (umyślnie lub przez niedbalstwo), podmiot ponosi odpowiedzialność, o ile między działaniem a szkodą zachodzi związek przyczynowy.

Odpowiedzialność na zasadzie ryzyka – jeżeli szkoda została wyrządzona w związku z funkcjonowaniem przedsiębiorstwa, którego działanie stwarza zwiększone niebezpieczeństwo dla otoczenia (np. paliwa płynące, gaz, elektryczność) podmiot ponosi odpowiedzialność cywilną niezależnie od winy, o ile między działalnością a szkodą zachodzi związek. Natomiast nie ponosi się odpowiedzialności, gdy szkoda była wynikiem siły wyższej, całkowitej winy osoby poszkodowanej albo osoby trzeciej, za którą ubezpieczający nie odpowiada.

Przykładowo: na zasadzie ryzyka określona jest odpowiedzialność cywilna kierowców pojazdów.

Odpowiedzialność na zasadzie słuszności – jest to wyjątkowa sytuacja, kiedy nie można przypisać winy ani zastosować zasady odpowiedzialności na podstawie ryzyka, ale jest możliwe przyznanie odszkodowania z uwagi na względy słuszności. Jeśli ktoś poniósł szkodę, ale nikt formalnie nie zawinił, a mimo to byłoby niesprawiedliwe zostawić tę osobę bez pomocy, to sąd może przyznać odszkodowanie, kierując się poczuciem sprawiedliwości i współczucia.

Zakres ubezpieczenia odpowiedzialności cywilnej dla firm

Zwyczajowo podstawowy zakres ubezpieczenia OC firmy dotyczy ochrony ubezpieczeniowej odpowiedzialności cywilnej deliktowej lub/i kontraktowej za szkody wyrządzone osobom trzecim w kontekście prowadzenia działalności, która została określona w polisie, posiadaniem / używaniem mienia w owej działalności lub/i wykonaniem usługi.

Ochrona ubezpieczeniowa, w swoim podstawowym zakresie ubezpieczenia odpowiedzialności cywilnej może obejmować dużo innych elementów, które zależą od ubezpieczyciela, w tym m.in. odpowiedzialność za szkody:

- wyrządzone w wyniku rażącego niedbalstwa,

- umyślnie przez pracowników Ubezpieczonego,

- wyrządzone przez produkt wprowadzony do obrotu,

- powstałe w związku z pracami wyburzeniowymi i rozbiórkowymi,

- rzeczowe,

- będące następstwem zatruć pokarmowych,

Towarzystwa ubezpieczeniowe stosują zunifikowane Ogólne Warunki Ubezpieczenia (OWU), najczęściej są one takie same bez względu na branżę w jakiej działa dana firma, tym samym istotne jest jak najlepsze dopasowanie zakresu ubezpieczenia poprzez zastosowanie korzystanych z punktu widzenia interesu danej firmy klauzul i odstępstw.

Zazwyczaj zakres podstawowy ubezpieczenia może być ograniczony do któregokolwiek z ryzyk wymienionych przez ubezpieczyciela – wyłącznie na wniosek ubezpieczającego, jedynym ograniczeniem jest konieczność posiadania OC z tytułu prowadzonej działalności lub posiadanego mienia.

Ubezpieczenie OC za produkt

Ubezpieczenie to często zawiera się w ubezpieczeniu OC ogólnym firmy, jest ono standardem w przypadku korporacyjnych ubezpieczeń odpowiedzialności cywilnej, natomiast dla małych i średnich firm za ten zakres pokrycia odpowiada klauzula.

Taki rodzaj ubezpieczenia może być przydatny dla:

- Producenta żywności, którego produkt wywołał zatrucie pokarmowe u konsumenta.

- Producenta kosmetyków, gdzie wprowadzony krem do twarzy wywołał poważne reakcje alergiczne.

- Producenta zabawek, których części okazały się niebezpieczne dla dzieci.

Odpowiedzialności cywilnej za produkt poświęciliśmy osobny artykuł:

https://brokerzyslascy.pl/blog/odpowiedzialnosc-cywilna-za-produkt/

Klauzule i odstępstwa w ubezpieczeniu OC działalności gospodarczej

Niektóre klauzule stały się poniekąd standardem na rynku jak np. klauzula odpowiedzialności cywilnej pracodawcy. Ogólne Warunki Ubezpieczenia każdego ubezpieczyciela zawierają wiele klauzul, które można wykupić – jednak mimo ich zawarcia w OWU, może się zdarzyć, że ich treść będzie wykluczać jej użycie w danej firmie.

Właściciele czy zarządzający firmą zazwyczaj nie mają tak szerokiego spektrum wiedzy na temat ubezpieczeń, jaką uzyskał pośrednik przez wiele lat pracy. Analiza potrzeb i rozmowa na temat doświadczeń szkodowych powinny dać podłoże do konstrukcji odpowiedniego zakresu tego ubezpieczenia, możliwość dokładnego dostosowania zakresu do konkretnej specyfiki działalności firmy.

Standardowo spotykanymi klauzulami na rynku w polisach OC działalności gospodarczej są m.in.:

- klauzula OC pracodawcy,

- klauzula OC za produkt,

- klauzula szkód powstałych poza terenem RP,

- klauzula najemcy nieruchomości (na podstawie umowy najmu),

- klauzula najemcy ruchomości,

- klauzula za szkody w mieniu powierzonym w celu wykonania usługi (np. obróbki),

- klauzula za szkody w mieniu przechowywanym,

- klauzula za szkody wyrządzone przez podwykonawców,

- klauzula OC z tytułu przedostania się niebezpiecznych substancji do powietrza / wody / gruntu,

- klauzula czystych strat finansowych,

- klauzula połączenia i zmieszania wadliwego produktu,

- klauzula usunięcia i zastąpienia wadliwego produktu,

- klauzula maszynowa,

- klauzula wycofania produktu (tzw. product recall),

- klauzula za szkody powstałe wskutek wibracji,

- klauzula za szkody powstałe w podziemnych instalacjach,

- klauzula reprezentantów,

- klauzula rażącego niedbalstwa,

- klauzula szkód podczas podróży służbowych,

- klauzula szkód seryjnych,

- klauzula zabezpieczenia sądowego,

- klauzula regresu kar umownych.

* należy zaznaczyć, że wiele powyższych klauzul aktualnie można znaleźć w standardowym zakresie ubezpieczenia.

Ciekawą nowością na rynku jest zmiana klauzuli za szkody powstałe wskutek wibracji w PZU, gdyż zrezygnowano z konieczności przeprowadzania inwentaryzacji obiektów budowlanych wokół miejsca prac budowlanych. Przykładowo w przypadku wymiany torów tramwajowych długiej ulicy inwentaryzacje wszystkich budynków wzdłuż ulicy byłoby wręcz niemożliwe do zrealizowania.

Ubezpieczenie odpowiedzialności cywilnej firmy – suma gwarancyjna

Suma gwarancyjna to nic innego jak określona kwotowo górna granica odpowiedzialności towarzystwa ubezpieczeniowego z tytułu zawarcia danej polisy, czyli „suma, na którą ubezpieczona jest firma”. W większości przypadków z każdą wypłatą odszkodowania suma gwarancyjna jest zmniejszana, natomiast za zgodą ubezpieczyciela, ubezpieczający może uzupełnić zarówno sumę gwarancyjną jak i podlimit.

Może być ona określona w polisie:

- w odniesieniu do jednego zdarzenia,

- w odniesieniu do wszystkich wypadków w okresie ubezpieczenia.

Przykładowo: suma w całym okresie ubezpieczenia na wszystkie wypadki zapewnia 10.000.000zł, lecz na zdarzenia pojedyncze ogranicza się do 1.000.000zł.

Jakie są limity w ubezpieczeniu OC firmy

Zarówno w zakresie podstawowym ubezpieczenia odpowiedzialności cywilnej prowadzonej działalności (rzadziej), jak i w treści klauzul (częściej) spotkać możemy limity do jakich odpowiada ubezpieczyciel. Rozszerzenie zakresu ochrony ubezpieczeniowej o konkretne klauzule ma sens, o ile limity wskazane w klauzulach będą w stanie pokryć potencjalne szkody.

Przykładowo w przypadku zakresu terytorialnego ochrony ubezpieczenie może obejmować cały świat do pełnej sumy, a dla USA i Kanady limit 1.000.000 zł. Aczkolwiek zakres terytorialnej ochrony może być zawężony do terytorium Polski lub Unii Europejskiej.

Oprócz głównych limitów mogą również występować sublimity, czyli limity odpowiedzialności ubezpieczyciela dotyczące określonych ryzyk, które są niższe od głównego limitu polisy.

Franszyza. Udział własny w szkodzie w ubezpieczeniu OC firmy

Franszyza określa udział własny firmy w szkodzie – franszyza integralna dotyczy kwoty do jakiej ubezpieczyciel nie odpowiada za wypłatę odszkodowania np.

Przykład?

- Polisa OC zawiera franszyzę integralną na poziomie 1.000zł,

- Pojawia się szkoda na 800zł,

- Firma pokrywa ten koszt ze swojego budżetu.

W przypadku franszyzy redukcyjnej jest to kwota, o jaką ubezpieczyciel pomniejszy odszkodowanie.

Przykład?

- Polisa OC zawiera franszyzę redukcyjną na poziomie 1.000zł,

- Pojawia się szkoda na 5.000zł,

- Ubezpieczyciel pokrywa szkody za 4.000zł.

Franszyza może zostać określona kwotowo, jak i procentowo (lub procentowo-kwotowo) np. „udział w szkodzie po stronie klienta nie mniej niż 5% min. 1.000zł”. Wysokość franszyzy wpływa na koszt składki ubezpieczenia OC firmy. W przypadku określania jak duży udział w szkodzie jest w stanie zaakceptować ubezpieczona firma należy być ostrożnym i gdy to możliwe, określić franszyzę kwotowo, gdyż wydaje się to bezpieczniejsze.

Przykład?

- Firma wyrządziła szkodę na 1.000.000zł, posiadając polisę OC z franszyzą redukcyjną określoną kwotowo na poziomie 1.000zł,

- Ubezpieczyciel pokryje szkody za 999.000zł,

- Natomiast posiadając franszyzę redukcyjną procentową lub procentowo-kwotową np. 5% (min. 1.000zł), aż 50.000zł odszkodowania będzie po stronie firmy (ubezpieczyciel pokryje 950.000zł).

Ubezpieczenie OC firmy – ile kosztuje odpowiedzialność cywilna?

Intuicyjnie można założyć, że wielokrotnie niższe składki za ubezpieczenie OC prowadzonej działalności zapłaci kawiarnia zatrudniająca 3 pracowników, niż zakład górniczy z kilkusetosobową załogą. Naturalnym wydaje się również, że wraz ze wzrostem ryzyka wystąpienia szkody, rośnie również wysokość składki.

Poniżej wypunktowanych zostało kilka dodatkowych elementów bezpośrednio wpływających na wysokość składki w ubezpieczeniu OC prowadzonej działalności:

- branża w jakiej funkcjonuje firma i działalność przyjęta do ubezpieczenia,

- suma gwarancyjna na polisie,

- zakres ubezpieczenia polisy, klauzule, limity,

- udziały własne w szkodzie na polisie,

- historia szkodowa danej firmy (najczęściej uwzględnia się z ostatnich 5 lat),

- obroty osiągane przez daną firmę,

- stan zatrudnienia w danym przedsiębiorstwie.

Czego nie można ubezpieczyć?

Ubezpieczenie OC działalności posiada pewne ograniczenia – są to sytuacje, w których taka polisa nie zadziała. Do najważniejszych z nich należą:

- szkody objęte systemem ubezpieczeń obowiązkowych (np. OC samochodu),

- szkody wynikające z wykonywania zawodu (do tego służą polisy OC zawodowe),

- szkody związane z życiem prywatnym (jest to OC firmy),

- szkody w samym produkcie lub przedmiocie pracy usługi (ochrona nie obejmuje „fuszerki” czy szkód gwarancyjnych, ale już jej skutki tak, czyli polisa nie zapłaci np. za postawienie od nowa zawalonej ściany firmie budowlanej, ale za szkody, które powstały przy jej zawaleniu),

- kar umownych,

- chorób zawodowych.

Broker ubezpieczeniowy w Katowicach – Brokerzy Śląscy

Jesteśmy najlepiej ocenianą na Śląsku kancelarią brokerską.

Ubezpieczenie OC z tytułu prowadzonej działalności to jedna z najważniejszych polis w każdym przedsiębiorstwie, chcesz dokonać najlepszego wyboru? – zapraszamy do kontaktu:

tel. 514-674-600 || (32) 49-44-182 || kancelaria@brokerzyslascy.pl