Ubezpieczenie OC zawodowe – ubezpieczenie odpowiedzialności zawodowej

Błąd, zaniechanie, niedbalstwo lub inne działanie, które skutkuje niewykonaniem bądź nieprawidłowym wykonaniem umowy może zostać objęte ochroną ubezpieczeniową, nie tylko w przypadku ogólnej działalności firmy (w ramach popularnego ubezpieczenia OC firmy / działalności), ale również w przypadku tzw. działalności zawodowej, poprzez dedykowaną do tego celu polisą (tzw. ubezpieczeniem OC zawodowym).

Sytuacje w których ubezpieczenie OC zawodowe może okazać się bardzo pomocne to przykładowo:

- Pośrednik w obrocie nieruchomościami podczas sprzedaży mieszkania wprowadza w błąd kupującą, powiedział, że instalacja jest wykonana z miedzi, a w rzeczywistości jest ona z aluminium. Szkodą w tym wypadku jest zwrot kosztów wymiany instalacji,

- Organizator imprezy masowej realizuje koncert plenerowy, podczas którego organizowany jest pokaz sztucznych ogni. Pokaz został przeprowadzony niewłaściwie i jeden z uczestników doznał obrażeń. Ubezpieczenie pokryje odszkodowanie dla poszkodowanej osoby.

Różnice między OC zawodowym, a „ogólnym” OC firmy

W pierwszej kolejności należy udzielić odpowiedzi na pytanie, gdzie kończy się w przypadku wykonywania zawodu odpowiedzialność z ogólnego ubezpieczenia OC działalności firmy, a zaczyna odpowiedzialność z polisy zawodowej?

W największym uproszczeniu, OC zawodowe obejmuje roszczenia kontraktowe, które wynikają stricte z działalności zawodowej. Co w takim razie obejmuje ubezpieczenie odpowiedzialności cywilnej zawodowe?

Jeśli w biurze projektowym doznamy uszkodzenia ciała po uderzeniu przez przewracający się ploter – jest to potencjalne roszczenie deliktowe objęte ogólnym ubezpieczeniem OC firmy. Natomiast, jeśli to samo biuro projektowe popełni błąd w obliczeniach, w wyniku czego dojdzie do zniszczenia hali produkcyjnej, to jest to potencjalne roszczenie kontraktowe objęte ubezpieczeniem OC zawodowym.

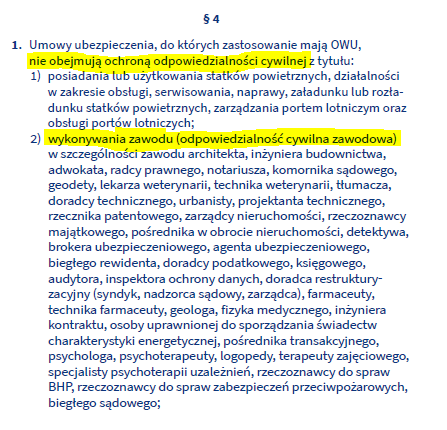

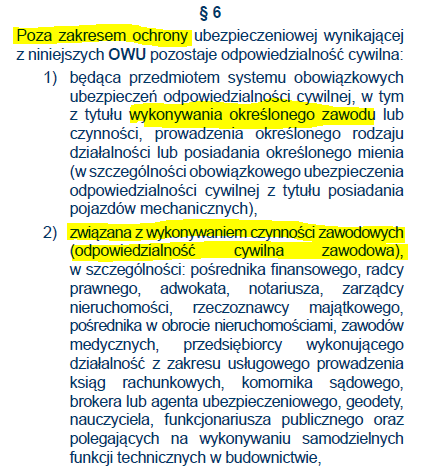

Brak pokrycia ochroną ubezpieczeniową szkód zawodowych w ramach ogólnego ubezpieczenia OC działalności potwierdzają zapisy Ogólnych Warunków Ubezpieczenia – poniżej dwa przykłady:

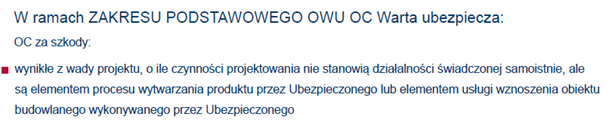

Wyjątkiem, kiedy OC ogólne może objąć ochroną ubezpieczeniową również uchybienia czynności zawodowych, jest sytuacja, kiedy czynność zawodowa nie jest samoistną usługą, a elementem całości wytwarzania produktu – jak np. w poniższych warunkach ubezpieczenia:

W konsekwencji, wykonując szereg zawodów zalecana jest analiza czy wykupienie tzw. OC zawodowego nie byłoby wskazane, a nawet konieczne dla zapewnienia bezpieczeństwa w zakresie potencjalnych roszczeń cywilnoprawnych.

Jeżeli nie wiesz, jakie obowiązkowe ubezpieczenie powinieneś wykupić, skontaktuj się z pośrednikiem. Ubezpieczenie OC zawodowe dobrowolne jest bowiem zupełnie innym produktem obejmującym inne zdarzenia. OC z tytułu wykonywania zawodu jest specyficznym produktem obecnym w niektórych branżach. Takie ubezpieczenie pozwala pokryć szkody powstałe w wyniku działalności zawodowej.

Zakres odpowiedzialności ubezpieczenia dotyczący wykonywania obowiązków zawodowych oraz odpowiedzialności ubezpieczeniowej jest zawsze dokładnie określany w umowie podpisywanej między klientem a ubezpieczającym. Jeżeli zależy Ci na kompleksowej ochronie związanej z wykupionym OC, prawdopodobnie będziesz rozszerzał swój pakiet o dodatkowe klauzule. Chętnie pomożemy Ci w tym zakresie. Wspólnie przeanalizujemy Twoje potrzeby i określimy niezbędne zapisy w polisie.

Dla jakich profesji i branż można / należy wykupić ubezpieczenie OC zawodowe?

Na polskim rynku znajdziemy oferty OC zawodowego m.in. dla:

- prawników (adwokatów, radców prawnych, notariuszy)

- lekarzy, szpitali, NZOZ-ów

- konsultantów (od restrukturyzacji, przez doradztwo i wiele innych branż)

- programistów

- brokerów ubezpieczeniowych

- agentów ubezpieczeniowych

- architektów

- biur rachunkowych

- biegłych rewidentów

- doradców podatkowych

- księgowych

- pośredników nieruchomości

- pośredników kredytowych

- rzeczoznawców majątkowych

- zarządców nieruchomości

- podmiotów certyfikujących wyroby

- przewoźników drogowych

- konstruktorów

Natomiast nie ma zastosowania do obowiązkowego ubezpieczenia OC posiadaczy pojazdów mechanicznych, rolników oraz ubezpieczenia budynków rolniczych.

Obowiązkowe czy dobrowolne ubezpieczenie OC zawodowe?

Zdecydowana większość zawodów wskazanych powyżej jest objęta obowiązkowym ubezpieczeniem OC zawodowym. Ustawodawca uznał, że część profesji niesie za sobą większe ryzyko wyrządzenia szkody i tym samym narzucił przedstawicielom owych zawodów zakres oraz minimalne sumy ubezpieczenia OC.

Dla przykładu – lekarz ustawowo posiada ubezpieczenie OC zawodowe na sumę 75.000 € na jedno zdarzenie, nie więcej niż 350.000 € na wszystkie zdarzenia w ciągu roku. Czy to dużo? Wydaje się, iż obecnie spora część roszczeń ze strony rodziny pacjentów może znacznie przewyższać przedmiotową kwotę (np. w sytuacji śmierci bądź ciężkiego uszczerbku na zdrowiu pacjentów w razie błędu medycznego). Niektóre specjalizacje, jak np. kardiologia, niosą za sobą znacznie wyższe ryzyko wystąpienia takich roszczeń aniżeli w przypadku innych specjalizacji (niewykonujących zabiegu).

Dla tych zawodów, którym nie wystarcza minimalna ustawowa suma gwarancyjna możliwe jest dokupienie dobrowolnego ubezpieczenia OC zawodowego. Idealną sytuacją jest, kiedy dobrowolne ubezpieczenie stanowi tzw. nadwyżkę nad ubezpieczenie obowiązkowe oraz posiada możliwość dokupienia klauzul (np. OC pracodawcy czy OC najemcy nieruchomości).

Dla tych zawodów, którym ustawodawca nie narzucił obowiązkowego ubezpieczenia, również (co do zasady) będzie możliwe znalezienie dobrowolnego ubezpieczenia OC zawodowego. Tytułem przykładu wskazać można programistów IT, którzy świadcząc usługi dla firm są narażeni na potencjalnie duże roszczenia od kontrahentów (np. w związku z utratą danych czy brakiem dostępu do sieci), a rynek ubezpieczeniowy posiada dla nich wiele produktów ubezpieczeniowych, mimo, iż ustawodawca tego nie wymaga.

Najczęstsze wyłączenia odpowiedzialności

Do najczęstszych wyłączeń odpowiedzialności ubezpieczyciela należą m.in.:

- szkody spowodowane lub wyrządzone umyślnie,

- brak posiadania stosownych uprawnień do wykonywania zawodu,

- działania wojenne, zamieszki, strajki,

- naruszenie przepis prawa ochrony danych osobowych,

- naruszenia prawa własności intelektualnej (prawa autorskie, patentów),

- wykonywanie czynności zawodowych, które nie zostały wymienione w umowie ubezpieczenia.

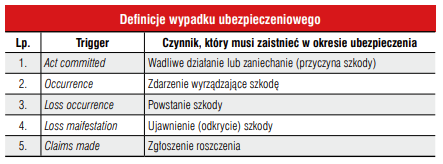

Tzw. triggery czasowe w ubezpieczeniu OC zawodowym

W interesie ubezpieczonej firmy leży wykupienie polisy z dopasowanym tzw. triggerem czasowym. Jest on związany ściśle z definicjami m.in. szkody/wypadku, czasu ich wystąpienia/ujawnienia czy wpłynięcia/zgłoszenia roszczenia określonych w warunkach danego ubezpieczenia.

Źródło: „Zakres czasowy ochrony” A. Wtorkowska, Miesięcznik Ubezpieczeniowy Listopad 2010

Najczęściej spotykanymi w ubezpieczeniu OC zawodowym triggerami są loss occurence, claims made oraz act commited. Dobór triggera jest istotny zarówno w przypadku pierwszej polisy, jak i w przypadku zmiany ubezpieczyciela.

ZMIANA UBEZPIECZYCIELA, NAWET PRZY ZACHOWANIU CIĄGŁOŚCI DAT,

|

Kiedy zmieniając ubezpieczyciela możesz zostać bez ochrony…?

Rozpiszmy przykład ubezpieczenia OC zawodowego dla biura rachunkowego:

- w 2019 roku biuro posiadało polisę OC w towarzystwie ubezpieczeniowym X (z triggerem czasowym claims made)

- w 2020 roku biuro zmieniło ubezpieczyciela na Y (i tym samym nieświadomie trigger na act commited)

- w 2020 roku biuro otrzymało roszczenie od klienta, który domaga się odszkodowania za błędnie naliczony podatek VAT w 2019 roku

- biuro zgłasza szkodę do ubezpieczyciela X (z 2019 roku)

- ubezpieczyciel X (z 2019 roku) odmawia rozpatrzenia roszczenia argumentując, że polisa obejmowała roszczenia zgłoszone w okresie ubezpieczenia lub tzw. okresie dodatkowym, a owe roszczenie zostało zgłoszone po tych terminach

- biuro zgłasza zatem szkodę do ubezpieczyciela Y (z 2020 roku) „skoro roszczenie ma wpłynąć w okresie ubezpieczenia to zadziała na pewno polisa z tego roku”

- ubezpieczyciel Y (z 2020 roku) również odmawia rozpatrzenia roszczenia argumentując, że polisa obejmuje roszczenia, których przyczyna (w tym wypadku błąd w naliczeniu podatku) wystąpiła w okresie ubezpieczenia

- biuro jest zmuszone pokryć odszkodowanie z pieniędzy firmy

Klauzula retroaktywna, przedłużony okres zgłaszania roszczeń

Przed powyższą sytuacją można się zabezpieczyć pozostając po zmianie ubezpieczyciela przy dotychczasowym trigerze lub stosując odpowiednie zapisy na nowej polisie – mogą to być tzw. klauzula retroaktywna lub tzw. przedłużony okres zgłaszania roszczeń.

Klauzula retroaktywna w dużym uproszczeniu obejmuje roszczenia, które wpłynęły w okresie ubezpieczenia, a które mają źródło przed rozpoczęciem polisy.

Przedłużony okres zgłaszania roszczeń natomiast pozwala na objęcie ochroną ubezpieczeniową roszczeń, które wpłynęły do ubezpieczyciela po zakończeniu polisy (najczęściej to okres dodatkowych 12, 24 lub 36 miesięcy przy triggerze claims made).

Ubezpieczenie OC projektantów, architektów i innych zawodów technicznych

Ubezpieczenie OC projektantów, architektów i innych zawodów technicznych kierowane jest zarówno dla osób prawnych, osób fizycznych jak i jednostek organizacyjnych ze zdolnością prawną. Podstawowo ubezpieczona jest działalność polegając na projektowaniu obiektów, sprawdzaniu projektów i sprawowaniu nadzoru. Dodatkowo ochronę można rozszerzyć o m.in.:

- nadzór inwestorski,

- kontrolę techniczną utrzymania obiektów,

- doradztwo budowlane i techniczne,

- rzeczoznawstwo budowlane.

Polisa zazwyczaj obejmuje szkody:

- wyrządzone w obiektach budowlanych, urządzeniach lub ich częściach,

- związane z przekroczeniem ustalonych kosztów,

- związane z przekroczeniem planowanego terminu budowy, jak i innych terminów,

- wynikłe z emisją do środowiska,

- wyrządzone w wyniku stopniowego lub długotrwałego działania temperatury, gazów, oparów lub wilgoci,

- wyrządzone przez podwykonawców.

Dodatkowo ochronę można rozszerzyć m.in. o klauzulę rozszerzającą zakres terytorialny ochrony czy za szkody wyrządzone w związki z prowadzeniem biura.

Ubezpieczenie OC zawodowe, a broker ubezpieczeniowy w Katowicach

Niniejsze zagadnienie jest jak widać zawiłe i potrafi być niezłą łamigłówką nawet dla doświadczonych brokerów. To ubezpieczenie jest przykładem tematu, z którym klient może mieć problem bez wsparcia ze strony profesjonalisty. W tym przypadku bowiem negocjacje z ubezpieczycielami to jedno, a odpowiednie dobranie sum i zakresu ubezpieczenia to drugie, często dużo trudniejsze zadanie. Jedynie dokonanie prawidłowych analiz na etapie wyboru polisy pozwolą na faktyczną, a nie iluzoryczną ochronę ubezpieczeniową, w razie ewentualnych roszczeń.

Masz dodatkowe pytania związane z tym tematem?

Jesteśmy najlepiej ocenianą na Śląsku kancelarią brokerską.

Zapraszamy do kontaktu:

tel. 514-674-600 || (32) 49-44-182 || kancelaria@brokerzyslascy.pl