Ubezpieczenie utraty zysku (BI)

Ubezpieczenie utraty zysku (BI, czyli z angielskiego Business Interruption) może okazać się kluczowym elementem programu ubezpieczenia Twojej firmy, który pomoże odzyskać płynność finansową oraz utrzymać się na rynku po szkodzie majątkowej. Celem ubezpieczenia jest przywrócenie sytuacji finansowej firmy do stanu, w jakim by się znajdowała, gdyby nie doszło do szkody.

Na wstępnie należy zaznaczyć, że polisa BI (co do zasady) zapewnia ochronę w przypadku szkody majątkowej – zawsze jest ona bowiem uzupełnieniem ubezpieczenia mienia od ognia i innych zdarzeń losowych (czy od wszystkich ryzyk). Wtedy kiedy szkoda mieści się w zakresie ubezpieczenia mienia (np. pożar hali produkcyjnej), jest możliwa rekompensata utraconego zysku z polisy BI.

W jaki sposób ubezpieczenie utraty zysku może pomóc Twojej firmie?

- polisa wyrówna zysk, który osiągnęłaby Twoja firma, gdyby nie wydarzyła się szkoda,

- polisa pozwoli utrzymać ciągłość zatrudnienia, pokrywając fundusz płac,

- polisa pokryje koszty kredytów, wynajmu pomieszczeń, leasingów maszyn, mediów,

- polisa pozwoli utrzymanie ciągłości produkcji (w tym również w innej lokalizacji) i tym samym utrzymanie rynków zbytu.

Dlaczego warto wykupić ubezpieczenie utraty zysku?

Wyobraź sobie, że doszło do szkody, np. spłonęła jedna z firmowych hal produkcyjnych. Twoja firma notuje straty. Zarówno hala, jak i utracony zysk były jednak ubezpieczone przez tego samego ubezpieczyciela. Ubezpieczyciel nie będzie w tej sytuacji niepotrzebnie przedłużał procesu likwidacji szkody pożarowej, ponieważ będzie musiał zapłacić za każdy dzień zwłoki właśnie z ubezpieczenia utraty zysku! Czy to nie jest sytuacja win-win?

Zysk ubezpieczeniowy brutto – definicja

Pojęcia zysku ubezpieczeniowego nie należy utożsamiać z zyskiem wynikającym z rachunku finansowego firmy – wynik ekonomiczny Twojej firmy może być różny, a mimo tego po szkodzie majątkowej będzie istniało sporo kosztów, które trzeba pokryć.

Jak zatem zysk brutto definiują ubezpieczyciele na polskim rynku?

„Zysk brutto – Kwota stanowiąca różnicę pomiędzy wartością obrotu a nieubezpieczonymi kosztami wytwarzania, powiększona o różnicę pomiędzy wartością stanu zapasów (przez które rozumie się wyroby gotowe oraz produkcję w toku) na koniec a wartością stanu zapasów na początek roku obrachunkowego. Wartość stanu zapasów uzyskuje się na podstawie zapisów księgowych prowadzonych przez Ubezpieczającego, po jej wycenie zgodnie z ustawą o rachunkowości. Zysk brutto obejmuje swoim zakresem wszystkie rodzaje kosztów stałych, które ponoszone są przez Ubezpieczającego, w tym również fundusz płac brutto oraz koszty Zarządu.”

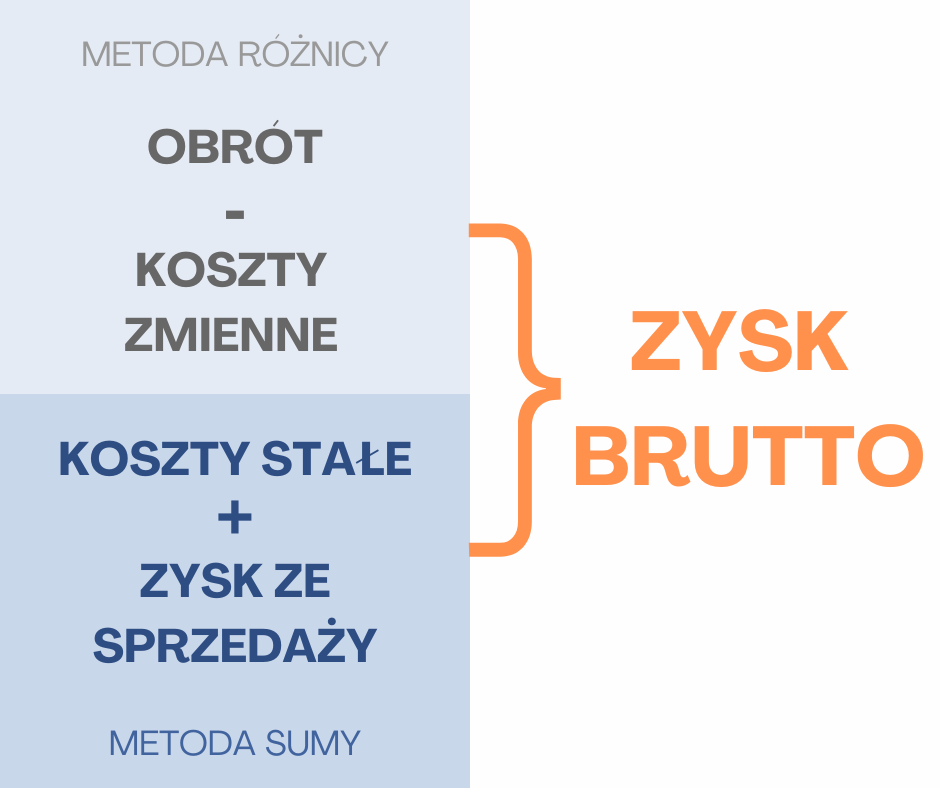

Metody obliczania zysku ubezpieczeniowego brutto

Istnieją dwa główne podejścia do obliczania zysku ubezpieczeniowego brutto: metoda różnicy oraz metoda sumy. Każda z nich opiera się na innych elementach bilansu.

Zakres polisy BI

Zakres ubezpieczenia utraty zysku po szkodzie majątkowej powinien uwzględniać nie tylko zysk ubezpieczeniowy, ale również dodatkowe koszty działalności, które będzie ponosiła firma po zdarzeniu szkodowym:

„Ochroną ubezpieczeniową objęte jest nieosiągnięcie szacowanego zysku brutto i/lub konieczność ponoszenia zwiększonych kosztów działalności powstałe wskutek zaistnienia w miejscu i okresie ubezpieczenia przerwy lub zakłócenia działalności gospodarczej prowadzonej przez Ubezpieczającego.”

Zwiększonymi kosztami działalności będą wszelkie uzasadnione wydatki, poniesione w celu utrzymania wartości obrotu. Są to koszty, których do tej pory nie ponosiła Twoja firma jak np. wynajem pomieszczeń zastępczych, przeniesienie pozostałego mienia do nowych lokalizacji na czas odbudowy czy praca w godzinach nadliczbowych.

Klauzule dodatkowe

Zakres polisy można oczywiście rozszerzyć poprzez klauzule brokerskie lub te funkcjonujące standardowo na rynku, najczęściej spotykanymi rozszerzeniami w polisach BI są m.in.:

- Klauzula dostawców / odbiorców (utrata zysku w wyniku szkody u kontrahentów firmy) znajdzie zastosowanie w różnych branżach, np.:

- Przemysł samochodowy: wystąpienie awaria prasy u producenta części

- Przemysł elektroniczny: skupienie głównych dostawców w Azji, ryzyko przerwania dostaw z powodu klęsk żywiołowych

- Przemysł energetyczny: uszkodzenie przenośnika na węgiel w kopalni.

- Klauzula braku dostępu / braku mediów (utrata zysku w wyniku braku dostępu do niezbędnych do działalności firmy mediów np. uszkodzenie instalacji wodociągowej)

- Klauzula ograniczonego dostępu (utrata zysku np. w wyniku niemożności swobodnego dostępu do zakładu produkcyjnego po zawaleniu się mostu)

- Klauzula utraty atrakcyjności (utrata zysku np. w wyniku spadku zainteresowania po zamknięciu popularnej atrakcji w okolicy)

- Klauzula zwiększonych kosztów (o czym pisaliśmy powyżej)

Okres wyczekiwania

Standardem w polisach BI jest stosowanie tzw. okresu wyczekiwania, który należy rozumieć po prostu jako czasową franszyzę redukcyjną. Jest to okres podczas, którego ubezpieczyciel nie odpowiada za utratę zysku. W interesie ubezpieczonej firmy jest zatem wynegocjowanie jak najkrótszego okresu wyczekiwania.

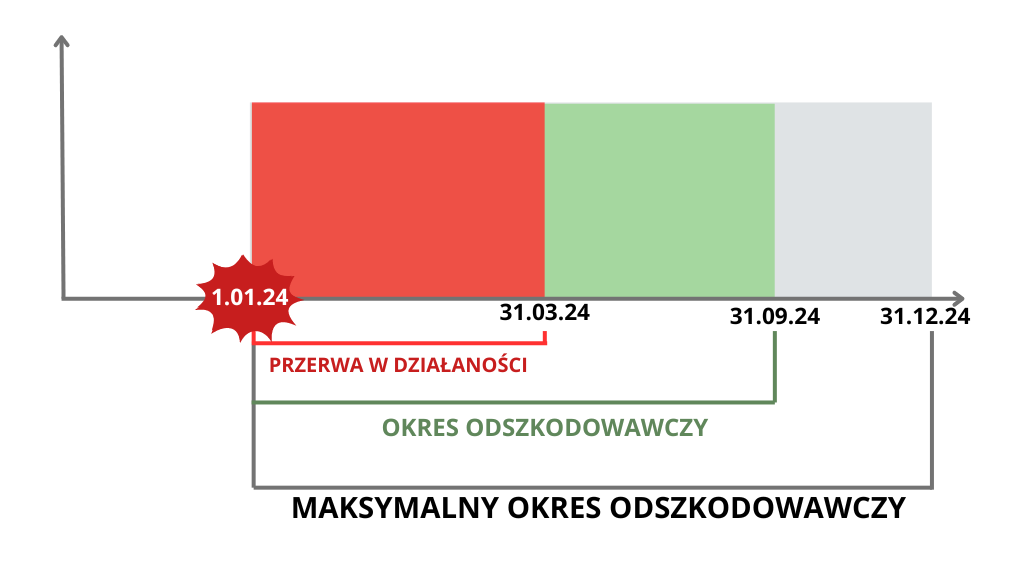

Okres odszkodowawczy

To okres rozpoczynający się w dniu powstania szkody majątkowej, który trwa tak długo, jak owa szkoda wywiera negatywny wpływ na utracony zysk Twojej firmy, nie dłużej jednak niż tzw. maksymalny okres odszkodowawczy określony w polisie (zwyczajowo 12-18 miesięcy).

Przykładowo:

- Firma produkcyjna posiada ubezpieczenie utraty zysku z 12-miesięcznym maksymalnym okresem odszkodowawczym.

- Wybucha pożar, gdzie zniszczeniu ulegają linie produkcyjne.

- Produkcja rusza na nowo po 3 miesiącach.

- Przywrócenie pełnych zdolności następuje dopiero po kolejnych 6 miesiącach.

- Ze względu na 12-miesięczy maksymalny okres odszkodowawczy, ubezpieczenie pokryło 9 miesięcy strat.

Standardowe wyłączenia

Na polskim rynku ubezpieczyciele standardowo wyłączają z polisy BI m.in.:

- utratę zysku wynikającą z szkód majątkowych nieobjętych zakresem ubezpieczenia,

- utratę zysku wynikającą z uszkodzenia nieubezpieczonego mienia,

- utratę zysku wynikającą ze szkód majątkowych mających pokrycie w klauzulach / postanowieniach dodatkowych,

- utratę zysku wynikającą ze szkód poza miejscem ubezpieczenia wskazanym w polisie,

- utratę zysku wynikającą z kradzieży mienia,

- utratę zysku wynikającą z nieuzasadnionej zwłoki w podjęciu działalności po szkodzie.

Ubezpieczenie utraty zysku – koszt

Od czego w głównej mierze zależy składka za polisę BI?

- wartość ubezpieczonego zysku,

- zakres polisy, w tym klauzule rozszerzenia,

- zastosowany w polisie okres wyczekiwania,

- zastosowany w polisie okres odszkodowawczy,

- branża, w które funkcjonuje Twoja firma,

- historia szkodowa Twojej firmy,

- suma składek za polisy majątkowe, wraz z którymi zawierana jest polisa BI (z racji kompleksowości i komplementarności tych polis).

Dokumenty wymagane przez ubezpieczyciela

Ubiegając się o odszkodowanie z tytułu utraty zysku, należy dostarczyć dokumentację potwierdzającą szkodą oraz jej wpływ na działalność, są to:

- Kalkulacja roszczenia,

- Wpływ szkody na działalność oraz działania minimalizujące straty, razem z okresem odszkodowawczym,

- Miesięczne zestawienie przychodów i kosztów sprzed szkody, z podziałem na koszty zmienne i stałe,

- Raporty dot. produkcji, sprzedaży i zapasów, od daty szkody do zakończenia okresu odszkodowawczego

- Dowody utraty sprzedaży

- Dokumentacja zwiększonych kosztów z uzasadnieniem

- Harmonogram przestojów

- Informacje dot. nadrobionej produkcji, dodatkowych napraw oraz zaoszczędzonych kosztów stałych

Kontakt – broker ubezpieczeniowy w Katowicach

Zostaw nam kontakt do siebie lub zadzwoń już teraz (tel. 514-674-600) – nasi specjaliści pomogą Ci w konstrukcji dedykowanego programu ubezpieczenia w ramach, którego ochroną ubezpieczeniową obejmiemy również potencjalnie utracony po szkodzie majątkowej zysk Twojej firmy.

Jesteśmy najlepiej ocenianą na Śląsku kancelarią brokerską.

Zapraszamy do kontaktu:

tel.: (32) 49 44 182 / 514 674 600 / kancelaria@brokerzyslascy.pl