Rezerwy techniczno-ubezpieczeniowe dla celów wypłacalności

Rezerwy techniczno-ubezpieczeniowe zakładu ubezpieczeń są tworzone dla celów wypłacalności, aby pokryć bieżące i przyszłe zobowiązania wynikające z zawartych umów ubezpieczenia, gwarancji ubezpieczeniowych oraz reasekuracji. Analogicznie, zakłady reasekuracji tworzą rezerwy dla umów reasekuracyjnych.

Wartość rezerw to kwota, którą zakład ubezpieczeń lub reasekuracji musiałby zapłacić, aby natychmiast przekazać zobowiązania z umów innemu zakładowi. Ustalana jest ostrożnie, wiarygodnie i obiektywnie, opierając się na dostępnych danych rynkowych oraz analizie ryzyk aktuarialnych.

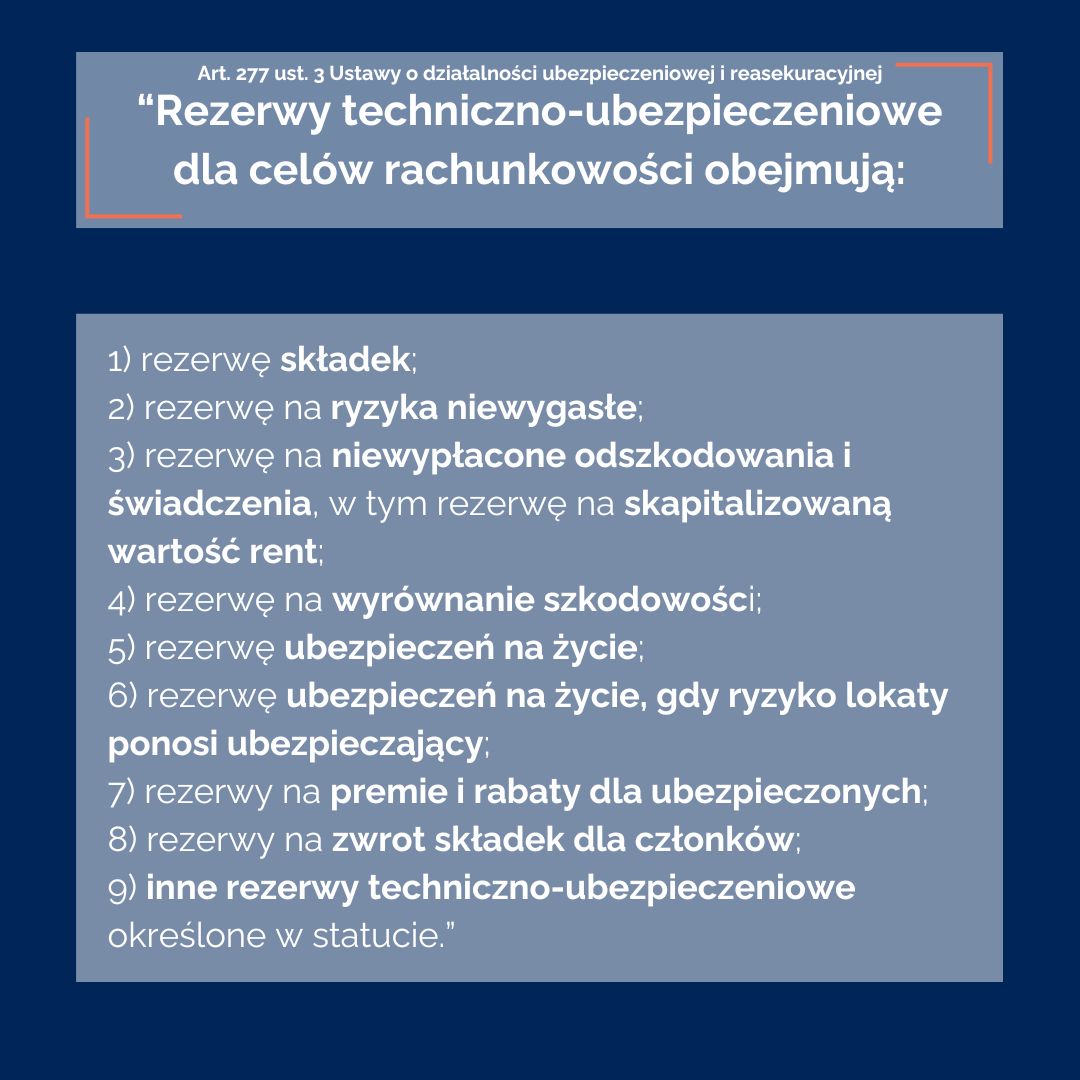

Rezerwy techniczno-ubezpieczeniowe dla celów rachunkowości

Zakłady ubezpieczeń tworzą rezerwy techniczno-ubezpieczeniowe dla celów rachunkowości, w celu pokrycia bieżących i przyszłych zobowiązań wynikające z zawartych umów ubezpieczenia, gwarancji ubezpieczeniowych oraz reasekuracji. Analogicznie, zakłady reasekuracji tworzą rezerwy dla umów reasekuracyjnych.

Kapitałowy wymóg wypłacalności

Kapitałowy wymóg wypłacalności to minimalna kwota kapitału, jaką zakład ubezpieczeń lub reasekuracji musi posiadać, aby zabezpieczyć się przed wszystkimi istotnymi ryzykami. Zapewnia to 99,5% prawdopodobieństwa, że w ciągu roku firma nie stanie się niewypłacalna.

Kapitałowy wymóg wypłacalności jest obliczany oraz informacja o nim przekazywana organowi nadzoru przez zakłady ubezpieczeń oraz reasekuracji raz w roku, natomiast monitorowanie jego wysokości jest ciągłe.

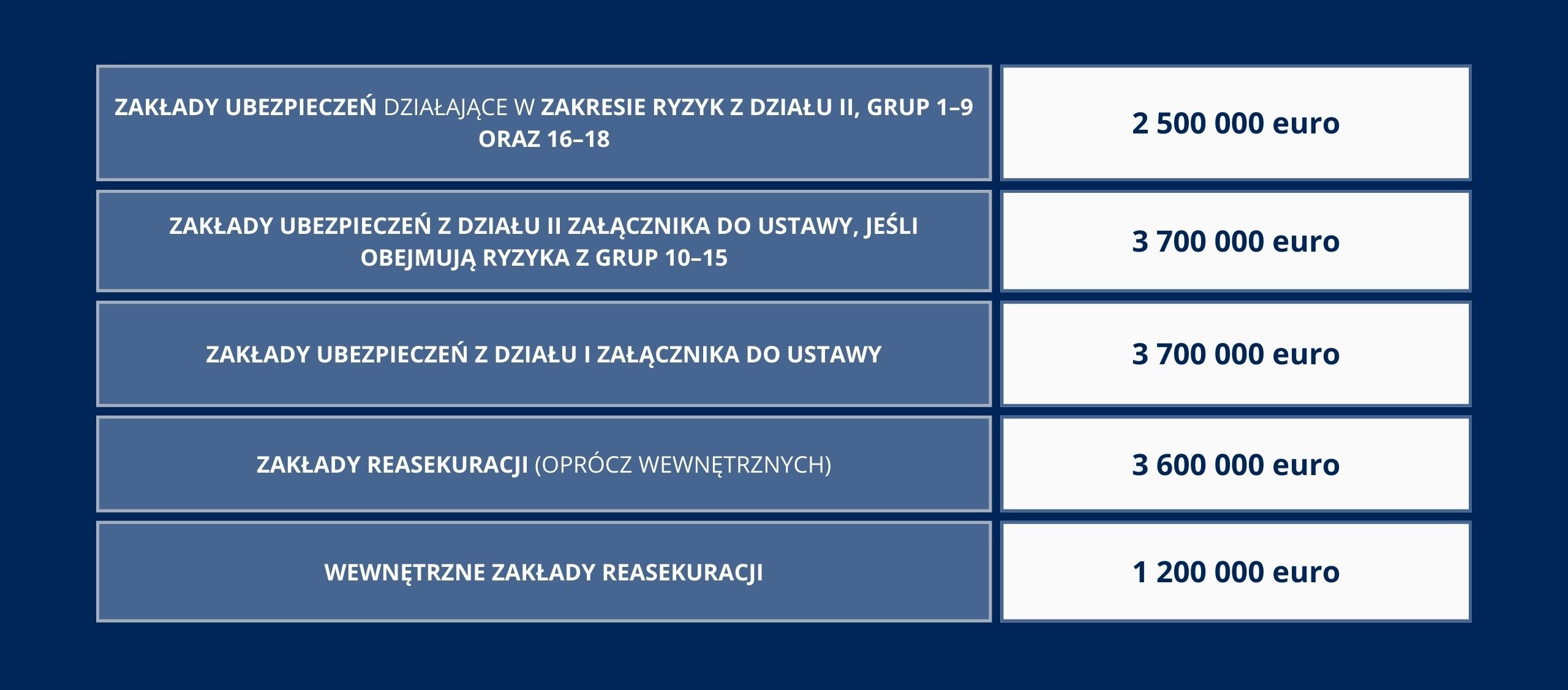

Minimalny wymóg kapitałowy

Minimalny wymóg kapitałowy to najniższa kwota podstawowych środków własnych, jaką zakład ubezpieczeń musi posiadać, aby prowadzić działalność. Jego niedobór oznacza zwiększone ryzyko dla ubezpieczających, ubezpieczonych i uprawnionych z umów ubezpieczenia, co może zagrażać stabilności zakładu.

Do wyznaczania minimalnego wymogu kapitałowego uwzględnia się:

- Rezerwy techniczno-ubezpieczeniowe dla celów wypłacalności,

- Składkę przypisaną,

- Sum na ryzyku,

- Odroczonego podatku dochodowego,

- Koszty administracyjne.

Nieprzekraczalny dolny próg minimalnego wymogu kapitałowego jest różny ze względu na rodzaj działalności zakładów ubezpieczeń i reasekuracji.

Dopuszczone środki własne na pokrycie kapitałowego wymogu wypłacalności

Dopuszczone środki własne to zasoby finansowe zakładu ubezpieczeń lub reasekuracji przeznaczone na spełnienie wymogów kapitałowych, sklasyfikowane w kategoriach 1, 2 i 3.

Wymogi ilościowe:

- Środki własne z kategorii 1 muszą stanowić ponad 1/3 łącznej kwoty dopuszczonych środków własnych,

- Środki własne z kategorii 3 mogą stanowić maksymalnie 1/3 całkowitej kwoty dopuszczonych środków własnych.

Dopuszczone podstawowe środki własne na pokrycie minimalnego wymogu kapitałowego

Minimalny wymóg kapitałowy to poziom kapitału, który instytucje ubezpieczeniowe i reasekuracyjne muszą utrzymywać, aby zapewnić stabilność finansową i ochronę klientów.

- Minimalny wymóg kapitałowy jest pokrywany przez środki własne z kategorii 1 i 2,

- Środki z kategorii 1 muszą stanowić ponad 50% całkowitej kwoty dopuszczonych podstawowych środków własnych.

Bilans

Bilans to zestawienie aktywów i pasywów na koniec bieżącego i poprzedniego roku obrotowego. Jeśli sporządzany jest na inny dzień, uwzględnia również dane z końca poprzedniego roku obrotowego.

Wartość składników aktywów wynika z ich wartości księgowej, skorygowanej o:

- odpisy amortyzacyjne, umorzeniowe i aktualizujące,

- odpisy aktualizujące wartość rzeczowych aktywów obrotowych,

- odpisy aktualizujące należności.

Bilans jest elementem sprawozdania finansowego ubezpieczyciela, razem z technicznym rachunkiem ubezpieczeń oraz ogólny rachunkiem zysków i strat.

W załączniku do bilansu ubezpieczyciel ujmuje lokaty zarówno według cen nabycia lub kosztu wytworzenia, jak i według cen sprzedaży.

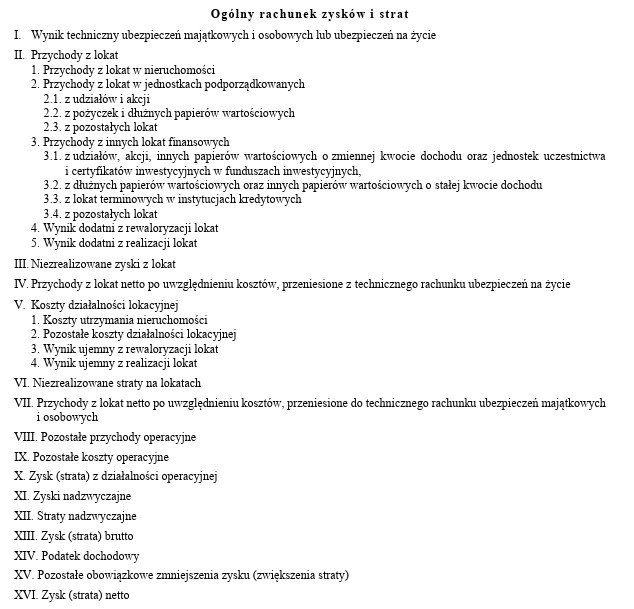

Ogólny rachunek zysków i strat

Ogólny rachunek zysków i strat jest elementem sprawozdania finansowego ubezpieczyciela, służy do podsumowania przychodów oraz kosztów w danym okresie rozliczeniowym.

Poniżej znajdują się elementy jakie powinny znajdować się w ogólnym rachunku zysków i strat zakładów ubezpieczeń i reasekuracji.

Źródło: Załącznik nr 3 do ustawy z dnia 29 września 1994 r. o rachunkowości (Dz.U. 1994 nr 121 poz. 591 z późn. zm.).

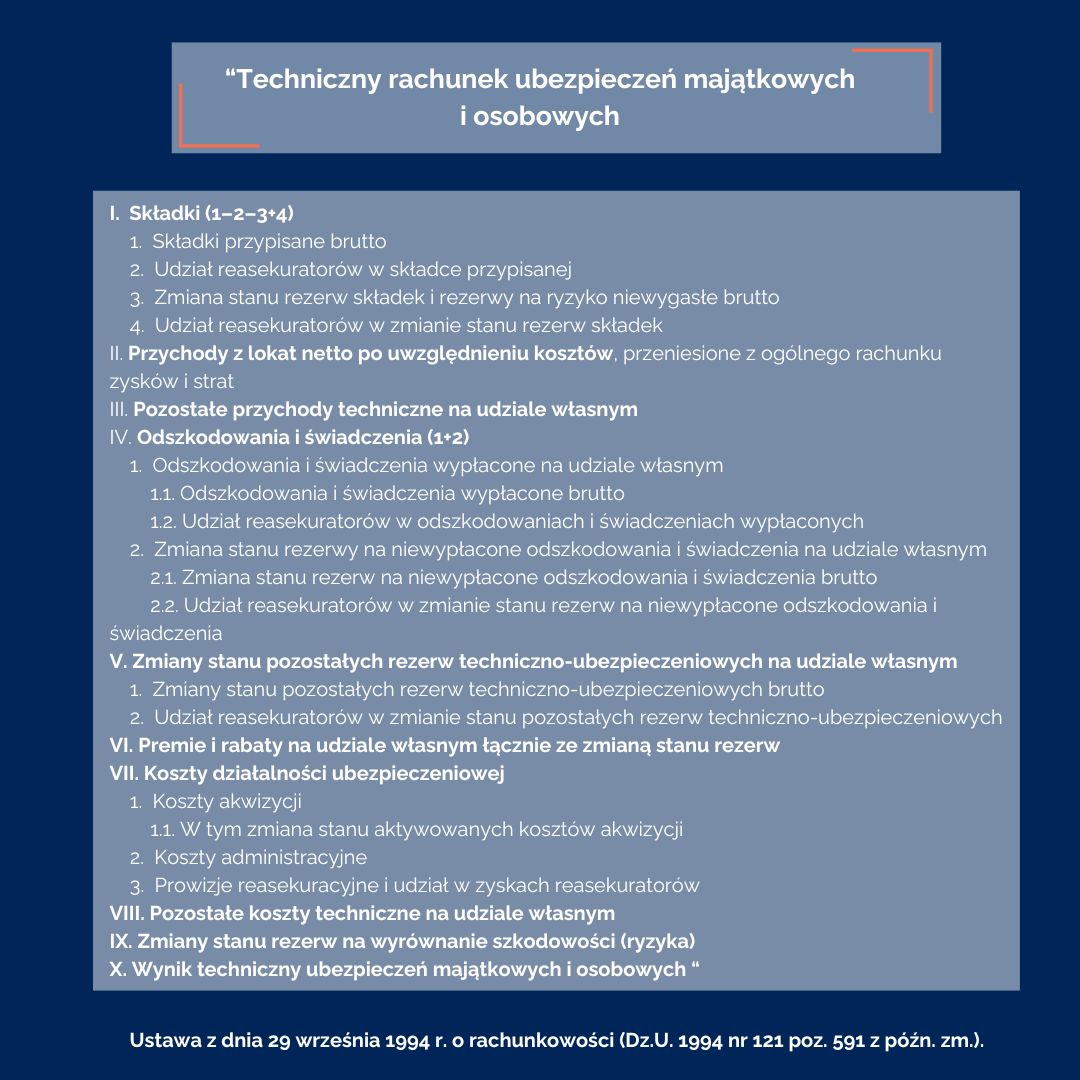

Techniczny rachunek ubezpieczeń

Techniczny rachunek ubezpieczeń to sprawozdanie finansowe obejmujące wyłącznie działalność ubezpieczeniową danego zakładu ubezpieczeń. Wyliczony na jego podstawie wynik techniczny jest przenoszony do ogólnego rachunku zysków i strat, aby ustalić wynik finansowy brutto i netto.

Techniczny rachunek ubezpieczeń dzieli się na rachunek ubezpieczeń majątkowych i osobowych oraz rachunek ubezpieczeń na życie, są elementami sprawozdania finansowego, poniżej znajdują się elementy jakie powinny się w nich zawierać.

Bilans dla celów wypłacalności

Bilans dla celów wypłacalności jest sporządzany przez zakłady ubezpieczeń i reasekuracji (zgodnie z dyrektywną Solvency II) w celu oceny zdolności zakładu ubezpieczeń do pokrycia zobowiązań oraz spełnienia wymogów kapitałowych. Dzięki niemu organ nadzoru finansowego może ocenić czy zakład ubezpieczeń ma wystarczające środki na pokrycie ryzyk.

Struktura bilansu:

- Aktywa:

- wolne aktywa,

- kwoty należne z umów reasekuracji.

- Środki własne:

- nadwyżka kapitałów własnych,

- SCR (Solvency Capital Requirement),

- MCR (Minimum Capital Requirement).

- Rezerwy techniczno-ubezpieczeniowe:

- pozostałe zobowiązanie,

- margines ryzyka,

- najlepsze oszacowanie.

Sprawozdanie o wypłacalności i kondycji finansowej

Każdy zakład ubezpieczeń i reasekuracji ma obowiązek ujawnienia, co najmniej rak z roku, sprawozdania o wypłacalności i kondycji finansowej, nie później niż w ciągu 14 tygodni od zakończenia roku obrotowego.

Dostarczane informacje powinny:

- odzwierciedlać charakter, skalę i złożoność działalności zakładu, ze szczególnym uwzględnieniem związanych z nią ryzyk,

- być dostępne, pełne, porównywalne oraz spójne w ujęciu czasowym,

- cechować się istotnością, wiarygodnością i przejrzystością.

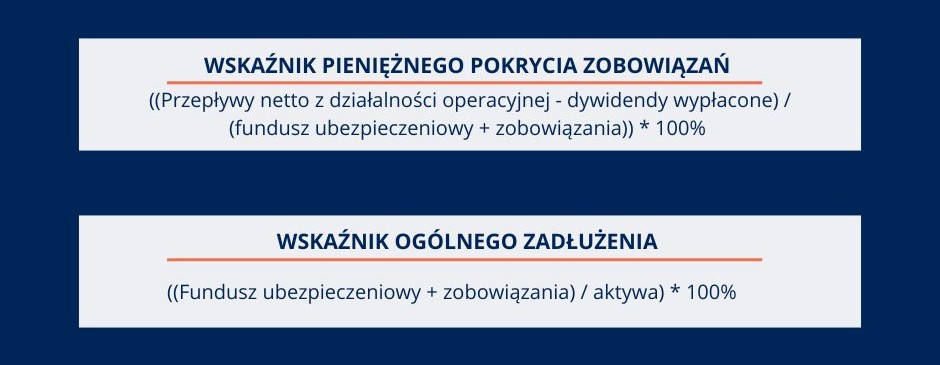

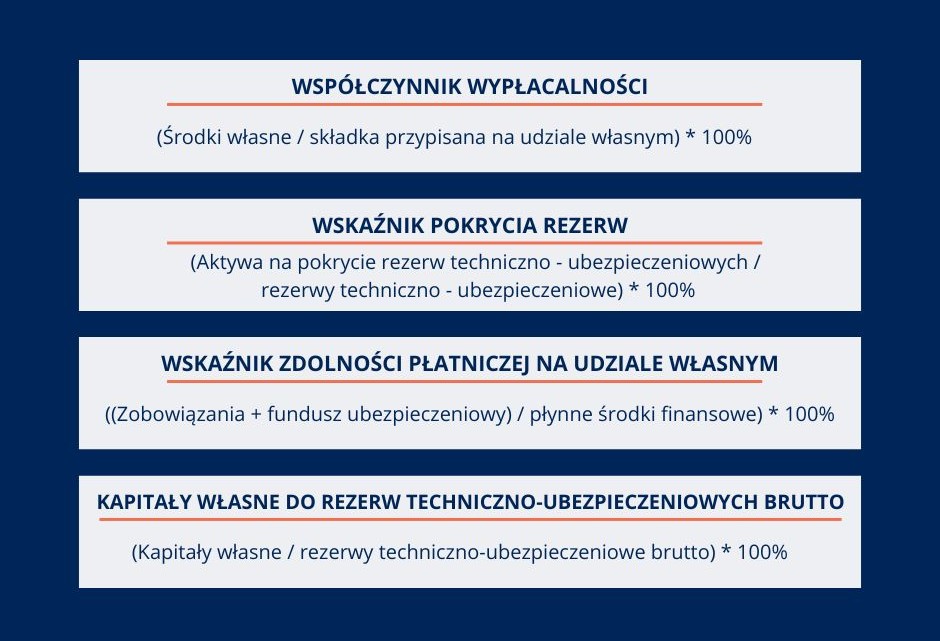

Stosowane wskaźniki finansowe

Stosowanymi wskaźnikami finansowymi w analizie wypłacalności zakładów ubezpieczeń są:

- wskaźniki kapitałowe i wypłacalności,

- wskaźniki płynności i zdolności do regulowania zobowiązań.